مصفوفة بوسطن – BCG Matrix

مصفوفة بوسطن – BCG Matrix (تُعرف أيضًا باسم تحليل بوسطن، مصفوفة النمو، أو مصفوفة Growth-Share matrix ، أو صندوق بوسطن) هي أداة مستخدمة في استراتيجية الشركات لتحليل وحدات الأعمال (business units) أو خطوط الإنتاج بناءً على متغيرين:

- الحصة السوقية (market share): وهي نسبة العلامة التجارية أو حصتها في السوق.

مثال: سوق الهواتف الذكية في عام 2018 إذا كان يبلغ حجمه 100 مليون دولار ومبيعات هواتف الـ iPhone لسنة 2018 هي 60 مليون دولار. فإن حصة شركة Apple من الهواتف المحمولة يبلغ 60% من الحصة السوقية. - معدل نمو السوق (market growth rate): وهو نسبة الزيادة في حجم السوق خلال فترة محددة.

مثال: نمو سوق السيارات من عام 2019 الى عام 2020 هو 5%.

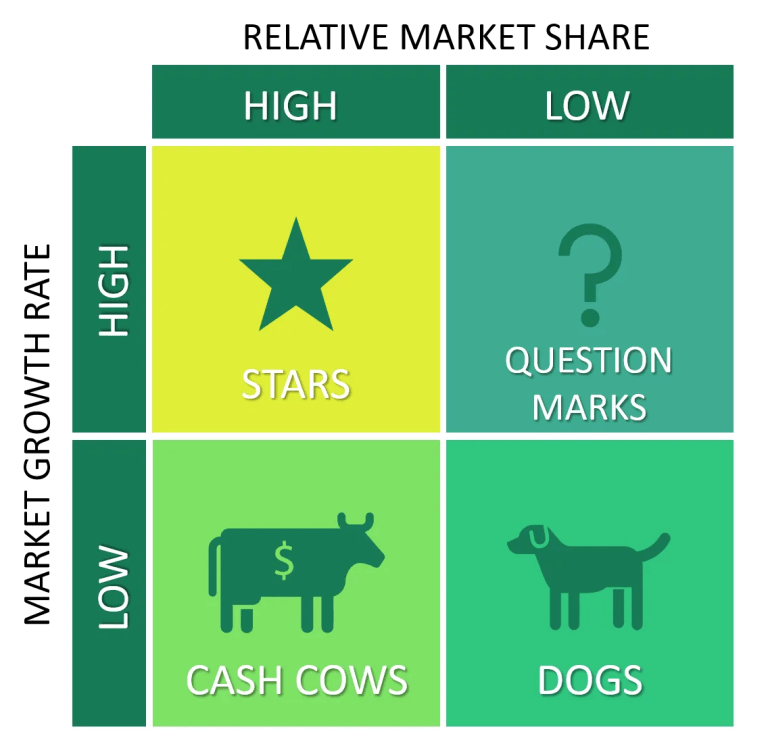

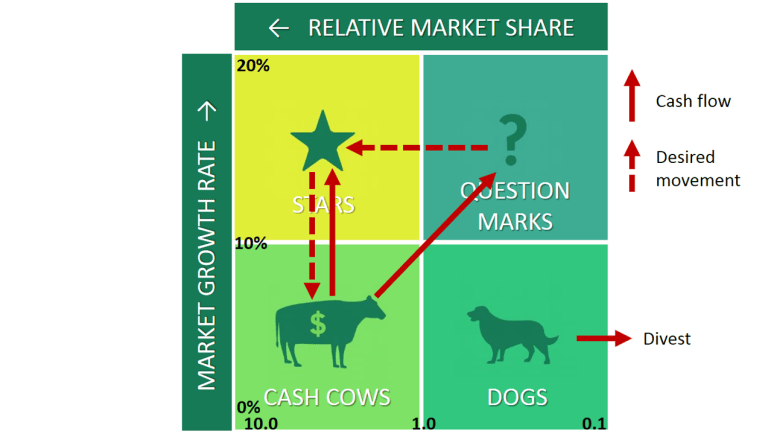

من خلال الجمع بين هذين المتغيرين في مصفوفة، يمكن للشركات رسم وحدات أعمالها وفقًا لذلك وتحديد أين يمكن تخصيص موارد إضافية (مالية)، ومكان صرف النقود وأين يتم تجريدها. وبالتالي، فإن الغرض الرئيسي من مصفوفة بوسطن – BCG Matrix هو اتخاذ قرارات الاستثمار على مستوى الشركة. اعتمادًا على مدى جودة أداء الوحدات وخطوط الإنتاج، يمكن أن نُصنفهم الى أربع تصنيفات مختلفة: الكلاب وعلامات الاستفهام والأبقار النقدية والنجوم. ستغطي هذه المقالة كل فئة من هذه الفئات وكيفية استخدام مصفوفة بوسطن – BCG Matrix بنفسك بشكل صحيح.

مثال لشركة Samsung على مصفوفة بوسطن – BCG Matrix

Samsung عبارة عن تكتل يتكون من وحدات أعمال إستراتيجية متعددة -strategic business units- (SBUs) مع مجموعة متنوعة من المنتجات. تبيع Samsung الهواتف والكاميرات وأجهزة التلفزيون وأفران الميكروويف والثلاجات وآلات الغسيل وحتى المواد الكيميائية والتأمينات. هذه استراتيجية مؤسسية ذكية لأنها توزع المخاطر بين مجموعة كبيرة ومتنوعة من وحدات الأعمال. في حالة حدوث شيء ما لصناعة الكاميرا على سبيل المثال، لا يزال من المحتمل أن تحصل Samsung على تدفقات نقدية إيجابية من وحدات الأعمال الأخرى في فئات المنتجات الأخرى. هذا يساعد Samsung على التعامل مع النكسة المالية في مكان آخر. ومع ذلك، حتى مع المنتجات المتوازنة والمستقرة في السوق، سيتعين على الشركة اتخاذ قرارات بشأن تخصيص الأموال وتوزيعها عبر جميع وحدات الأعمال هذه. أين تضع معظم الأموال وأين يجب أن تتخلص منها؟ تستخدم مصفوفة بوسطن – BCG Matrix حصة السوق النسبية ومعدل نمو السوق لتحديد ذلك.

الحصة السوقية في مصفوفة بوسطن:

في مصفوفة بوسطن – BCG Matrix تم استخدام متغير الحصة السوقية لقياس القدرة التنافسية للشركة فعليًا. المقياس الدقيق لحصة السوق النسبية هي حصة الشركة بالنسبة لأكبر منافس لها. لذا، إذا كان لدى Samsung حصة سوقية تبلغ 20 بالمائة في صناعة الهواتف المحمولة وكانت شركة آبل (أكبر منافس لها) تمتلك 60 بالمائة إذا جاز التعبير ، فستكون النسبة 1: 3 (0.33) مما يعني أن سامسونج تتمتع بوضع ضعيف نسبيًا. أما إذا كان لدى Apple حصة تبلغ 10 في المائة فقط ، فستكون النسبة 2: 1 (2.0) ، مما يعني أن Samsung في وضع قوي نسبيًا ، وهو ما قد ينعكس في الأرباح والتدفقات النقدية.

معدل نمو السوق في مصفوفة بوسطن:

المتغير الثاني هو معدل نمو السوق، والذي يستخدم لقياس جاذبية السوق. عادة ما تسعى الشركات إلى استهداف الأسواق سريعة النمو، حيث أنها تعود بعوائد كبيرة على الاستثمارات على المدى الطويل. يمكن أن تختلف معدلات النمو المرتفعة أو المنخفضة من مجال إلى آخر، ولكن عادةً ما يتم اختيار نقطة التوقف بشكل عام بحوالي 10 بالمائة سنويًا. هذا يعني أنه إذا كانت Samsung ستعمل في صناعة ينمو فيها السوق بنسبة 12 في المائة سنويًا في المتوسط، فسيتم اعتبار معدل نمو السوق مرتفعًا.

علامات استفهام في مصفوفة بوسطن:

عادة ما تبدأ المشاريع أو الشركات الناشئة كعلامات استفهام. علامات الاستفهام هي شركات تعمل بحصة سوقية منخفضة في سوق عالي النمو. لديهم القدرة على اكتساب حصة في السوق وأن يصبحوا نجوم (رواد السوق) في نهاية المطاف. إذا تمت إدارة تلك الشركات بشكل جيد، فسوف تنمو علامات الاستفهام بسرعة وبالتالي تستهلك قدرًا كبيرًا من الاستثمارات النقدية. إذا لم تنجح علامات الاستفهام في أن تصبح رائدًة في السوق، فقد تتحول إلى “الكلاب” عندما ينخفض نمو السوق بعد سنوات من الاستهلاك النقدي. لذلك يجب تحليل علامات الاستفهام بعناية من أجل تحديد ما إذا كانت تستحق الاستثمار المطلوب لزيادة حصتها في السوق.

النجوم في مصفوفة بوسطن:

النجوم هي منتجات تتمتع بحصة سوقية عالية (من المحتمل أن تكون رائدة في السوق) في صناعة سريعة النمو. تولد النجوم مبالغ نقدية كبيرة بسبب حصتها النسبية العالية في السوق ولكنها تتطلب أيضًا استثمارات كبيرة لمحاربة المنافسين والحفاظ على معدل نموهم. يجب أن يكون لدى الشركات المتنوعة الناجحة دائمًا بعض النجوم من أجل ضمان التدفقات النقدية المستقبلية على المدى الطويل، حيث انها جيدة جدًا للحصول على صورة مؤسستك.

الأبقار النقدية في مصفوفة بوسطن:

في نهاية المطاف بعد سنوات من العمل في الصناعة، قد ينخفض نمو السوق وركود الإيرادات. في هذه المرحلة، من المحتمل أن تتحول نجومك إلى أبقار نقدية. نظرًا لأنه لا يزال لديهم حصة سوقية كبيرة نسبيًا في سوق راكد (ناضج)، فمن المتوقع أن تكون الأرباح والتدفقات النقدية عالية. بسبب معدل النمو المنخفض، يجب أن تكون الاستثمارات المطلوبة منخفضة أيضًا. وبالتالي، فإن الأبقار النقدية تولد عادةً نقودًا تزيد عن المبلغ النقدي اللازم للحفاظ على العمل. من المفترض أن يتم “حلب” هذا “النقد الزائد” من البقرة النقدية للاستثمارات في منتجات أخرى (النجوم وعلامات الاستفهام). تحقق الأبقار النقدية في النهاية التوازن والاستقرار للشركة.

الكلاب في مصفوفة بوسطن:

تعتبر الكلاب منتجات في سوق بطيء النمو أو متراجع مع حصة سوقية صغيرة نسبية. عادةً ما تتعادل هذه المنتجات (فهي لا تنشئ ولا تستهلك قدرًا كبيرًا من النقد) وتولد بالكاد ما يكفي من النقود للحفاظ على حصة الشركة في السوق. وبالتالي فإن هذه المنتجات ليست مثيرة للاهتمام بالنسبة للمستثمرين. نظرًا لأنه لا يزال هناك أموال متضمنة في وحدات الأعمال هذه والتي يمكن استخدامها في وحدات ذات إمكانات أكبر، فمن المحتمل أن يتم تصفية الكلاب.

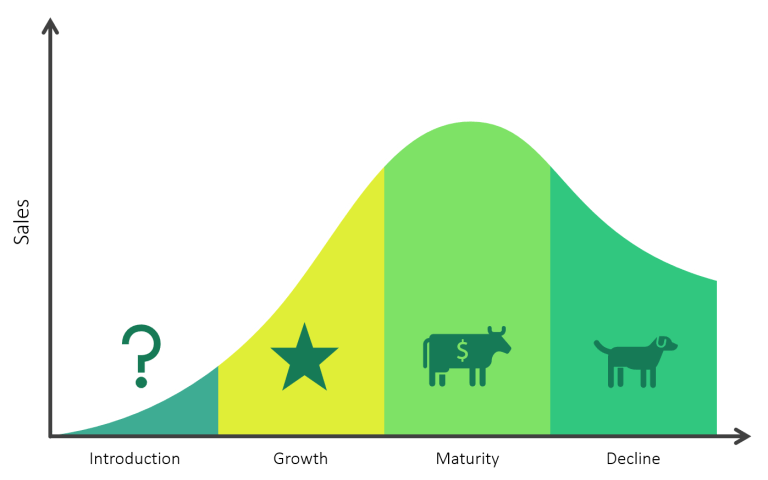

مصفوفة بوسطن – BCG Matrix ودورة حياة المنتج

مصفوفة BCG لها علاقة قوية بدورة حياة المنتج. تمثل علامات الاستفهام المنتجات التي هي في مرحلة التقديم. هذا عندما يتم إطلاق منتجات جديدة في السوق. النجوم هي SBU (Strategic Business Units) أو المنتجات في مرحلة نموها. هذا عندما تزداد المبيعات بأسرع معدل لها. الأبقار النقدية في مرحلة النضج: عندما تقترب المبيعات من أعلى مستوياتها، لكن معدل النمو يتباطأ بسبب التشبع في السوق. والكلاب في طور التراجع: المرحلة الأخيرة من الدورة، حيث تبدأ المبيعات في الانخفاض.

بالنظر إلى كل هذه العوامل معًا، يمكنك رسم المسار المثالي لاتباعه في مصفوفة بوسطن – BCG Matrix، من الشركات الناشئة إلى الشركات الرائدة في السوق. من المفترض أن يتم تمويل علامات الاستفهام والنجوم من الاستثمارات التي تولدها الأبقار النقدية. ويجب تصفية الكلاب أو تصفيتها لتحرير الأموال مع القليل من الإمكانات واستخدامها في مكان آخر.

في النهاية، ستحتاج إلى مجموعة متوازنة من علامات الاستفهام والنجوم والأبقار النقدية لضمان تدفقات نقدية إيجابية في المستقبل. إذا كنت تريد معرفة المزيد حول كيفية إنفاق هذه الاستثمارات من أجل تنمية وحدة أعمال، فقد ترغب في قراءة المزيد عن Ansoff Matrix. إلى جانب مصفوفة بوسطن – BCG Matrix، هناك أطر أخرى لإدارة الشركات قد ترغب في إلقاء نظرة عليها مثل GE McKinsey Nine Box Matrix.

المصادر

- Henderson, B. (1970). Growth-Share Matrix. BCG Perspectives.

- BCG Classics Revisited: The Growth Share Matrix

- The Product Portfolio